I tori perpetui e i profeti di crollo rappresentano i diversi poli delle previsioni di borsa, e non badiamo a spese in confronto per dare più peso alla propria valutazione: il 1929 gioca un ruolo di primo piano nelle previsioni dei profeti di crollo, l’inizio della “Grande Depressione” . creatori Gioco delle professioni Hanno dedicato un video su YouTube a questo sensazionale argomento e si sono chiesti quanto fossero paragonabili i 20 anni prima del famigerato “Black Friday” del 1929 agli ultimi 20 anni di questo secolo.

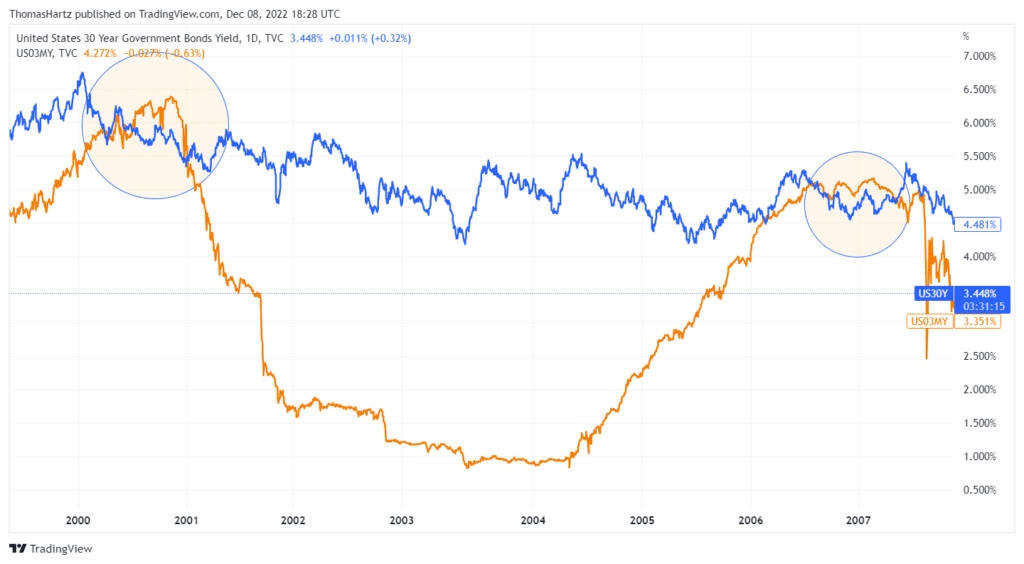

Vanno anche alla corrente curva dei rendimenti invertita Che molti analisti interpretano come un foriero assoluto dell’imminente recessione e collasso. curva dei rendimenti invertita Significa semplificatoI rendimenti dei buoni del Tesoro USA a breve termine sono superiori a quelli dei buoni del Tesoro USA a lungo termine.

Il crollo: gli anni del mercato azionario dal 1909 al 1929

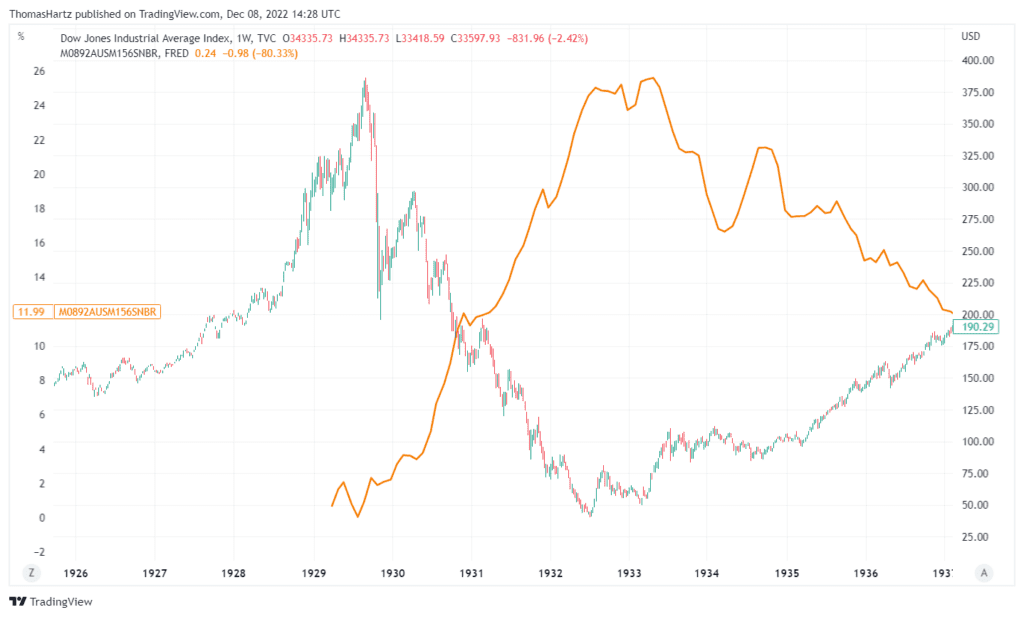

Quindi, se analizzi il periodo dal 1909 al 1929, ci sono alcune somiglianze anche oggi. Anche guardando un grafico storico del Dow, si nota che ci furono due importanti correzioni (1916-17 e 1919-1921) che portarono a un lungo rally che culminò nel 1929. Si trattava di un aumento del Dow da 63,90 (agosto 1921 ) a 386,10 punti (settembre 1929). Se applicato ai giorni nostri, può essere paragonato al crollo delle dotcom del 2000 e alla crisi finanziaria del 2008.

Da allora, il prezzo è passato da 6.470 (marzo 2009) a 36.950 (gennaio 2022). Se si pone l’indice dell’inflazione su un grafico storico, si può vedere che l’aumento dal 1922 al 1929 è stato accompagnato da un’inflazione moderata (da zero a due per cento), che ha permesso alla banca centrale di perseguire una politica monetaria espansiva.

La situazione era simile a quella tra il 2010 e il 2020, perché anche lì l’inflazione era compresa tra lo zero e il 2% e la politica della banca centrale era molto espansiva. Con la recente curva dei rendimenti invertita che indica un’imminente recessione, molti investitori temono che questo sia solo l’inizio di una recessione e che il grande mercato azionario debba ancora arrivare. Nel 2000 e nel 2006, la curva dei rendimenti invertita aveva già indicato imminenti vendite. Ecco un grafico dei rendimenti dei Treasury USA a 30 anni e 3 mesi, le aree cerchiate sono i periodi con una curva dei rendimenti invertita:

Trade Game: Allora perché dovrebbe essere diverso questa volta?

La risposta richiede uno sguardo alla curva dei rendimenti tra il 1910 e il 1930, secondo gli analisti di Game of Trades. Già nel dicembre 1927 si stava formando una curva dei rendimenti invertita, come accadde quasi 80 anni dopo, nel luglio 2006. Ma il mercato, sebbene molto debole e molto fragile, continuò a salire nel 1928-29 e tra il 2006-07. Qual è la situazione oggi, è previsto un intervallo simile prima che i prezzi scendano effettivamente?

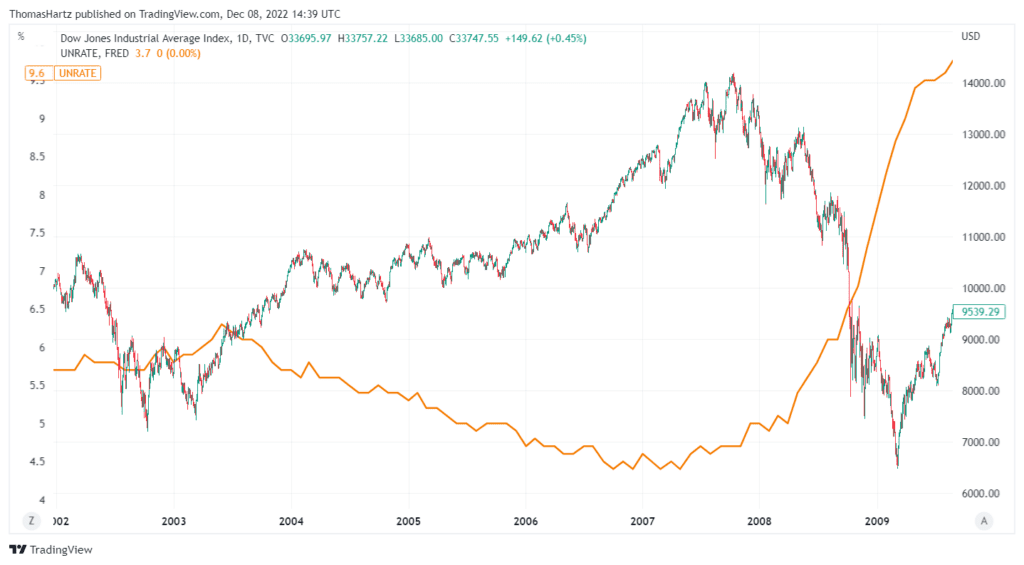

Secondo gli analisti di Game of Trades, la risposta a questa domanda può essere trovata nei numeri di disoccupazione mostrati qui nel grafico sopra il Dow Jones:

Una curva dei rendimenti invertita non porta a un crollo immediato

Sebbene la curva dei rendimenti si fosse invertita già nel dicembre 1927, la flessione del mercato azionario iniziò solo nel settembre 1929, quasi due anni dopo. E solo quando i dati sulla disoccupazione sono aumentati in modo significativo. La conclusione che gli analisti di Game of Trade ne traggono è che una curva dei rendimenti invertita non porta necessariamente a una vendita immediata sul mercato azionario. Storicamente, il mercato azionario è crollato solo quando la disoccupazione è aumentata. La stessa situazione si è verificata nel 2006, quando i mercati hanno continuato a salire nonostante una curva dei rendimenti invertita fino a quando la disoccupazione non ha iniziato a salire. Nel luglio 2006, l’indice Dow Jones era quotato a circa 10.800 punti. Il livello più alto prima dello scoppio della crisi finanziaria era nell’ottobre 2007 a circa 14.200 punti. Ecco il grafico Dow Jones con i numeri di disoccupazione per il periodo dal 2002:

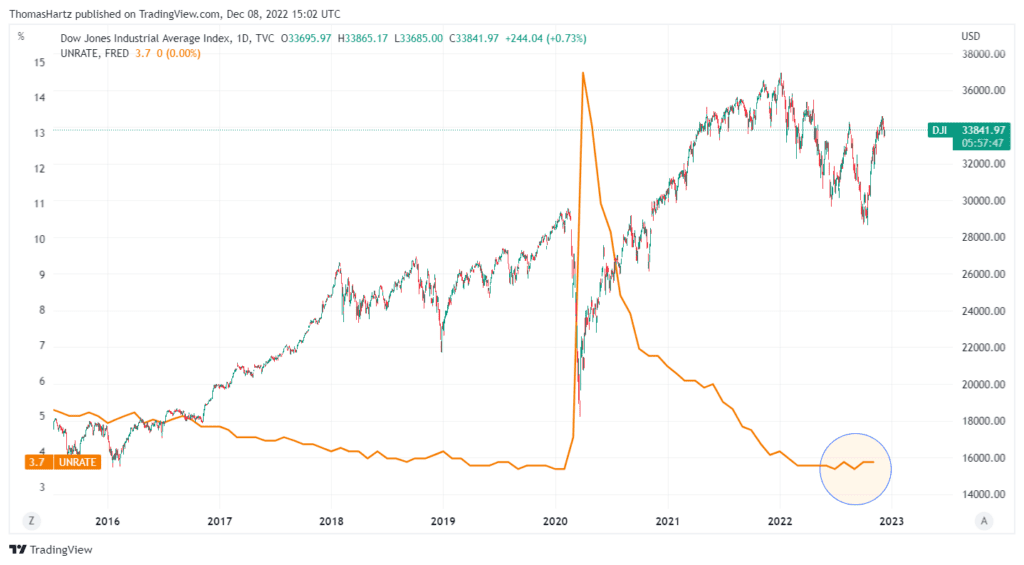

Guardando oggi, il tasso di disoccupazione è ancora molto basso. Non posso parlare di un aumento.

Finché i numeri della disoccupazione non aumentano drasticamente, è improbabile un crollo dei mercati finanziari, secondo gli analisti di Game of Trades. Come mostrato nei precedenti video di Game of Trades, ci sono alcuni indicatori importanti che possono mostrare una tendenza nel mercato azionario nella fase iniziale. Oltre ai numeri sulla disoccupazione, alcune delle metriche più seguite includono l’indice di costruzione di alloggi, l’indice del dollaro USA, i rendimenti delle obbligazioni spazzatura, gli spread di rendimento tra obbligazioni statunitensi e non statunitensi, l’indice di volatilità e i dati sull’inflazione che Game of Trade produttori utilizzano nella loro attività. analitica.

Dati del corso https://us.tradingview.com

Divulgazione ai sensi della Sezione 80 WpHG ai fini di potenziali conflitti di interesse:

L’autore di questo post dichiara di poter investire, analizzare o commentare qualsiasi strumento finanziario menzionato in qualsiasi momento. Ciò può portare a un conflitto di interessi. Tuttavia, l’autore sostiene che ogni analisi e ogni commento di mercato è stato redatto secondo i requisiti di due diligence, in particolare il dovere di onestà, competenza, attenzione e coscienziosità richieste.

Questa pubblicazione non costituisce un consiglio di investimento, né una raccomandazione ad acquistare o vendere titoli o altri strumenti finanziari. Le performance passate non sono garanzia di risultati futuri. Le analisi fornite sono solo a scopo informativo e non possono sostituire la consulenza di investimento individuale. Pertanto, è esclusa la responsabilità per le conseguenze dirette e indirette di tali suggerimenti.

“Studente amichevole. Giocatore certificato. Evangelista dei social media. Fanatico di Internet. Cade molto. Futuro idolo degli adolescenti.”

More Stories

La Federal Reserve americana taglia il tasso di interesse di riferimento di 0,5 punti percentuali

DER BUSINESS Travel vince con rinomate aziende del settore televisivo e medico

Aura 03: Piccola, elettrica, ma con molta brillantezza