Francoforte La stagnazione dei prestiti alle imprese e ai lavoratori autonomi è stata più pronunciata del previsto: KfW ha tagliato le sue previsioni per l’attuale prospettiva del mercato dei prestiti della KfW. Ora si presume che la nuova attività di prestito si sia contratta del 12,7 percento nel secondo trimestre rispetto all’anno precedente e fino all’otto percento nel terzo.

“Ciò significa che il ritmo di contrazione del mercato del credito è quasi raddoppiato rispetto all’inizio dell’anno”, secondo la previsione, che Handelsblatt ha ricevuto esclusivamente in anticipo. È stato solo durante la crisi finanziaria globale che di recente si è verificato un calo percentuale più elevato. Finora, la Banca tedesca per lo sviluppo (KfW) ha previsto un calo del 9% nel secondo trimestre e del 4% nel terzo.

Non è una buona notizia per il settore finanziario: meno prestiti significano anche meno interessi attivi per le imprese. Le società e gli imprenditori sembravano esitare nella prima metà del 2021. “La quota di imprese nelle negoziazioni di prestiti con le banche è scesa a un nuovo minimo in tutte le categorie di volume nel secondo trimestre”, ha scritto KfW.

Questa frequenza è alimentata da diverse fonti. “Le aziende hanno ancora una quantità relativamente elevata di liquidità a causa dei prestiti Corona, molte aziende hanno adeguato i propri costi e trasformato i costi fissi in costi variabili”, afferma Hook Burkhard, capo della finanza aziendale di Deutsche Bank. Inoltre, i pagamenti dei programmi di sovvenzioni governative sono stati accelerati tra aprile e giugno.

I migliori lavori di oggi

Trova subito i migliori lavori e

Sei avvisato via e-mail.

Ma la dimensione record dei prestiti corona non spiega la debolezza del solo mercato del credito, va oltre l'”impatto tecnico”, come afferma la Banca tedesca per lo sviluppo: i prestiti della società sono scesi almeno al livello medio del 2008.

Secondo il capo economista di KfW Fritzi Köhler-Geib, il motivo principale per le nuove attività limitate è la minore necessità di finanziamenti dell’azienda. Cominciano invece a riprendersi le vendite in molti settori dell’economia, soprattutto tra le società di servizi. D’altro canto, la disponibilità a investire delle aziende è ancora al di sotto del livello pre-crisi, afferma.

La classe media è diffidente

Christine Radmacher, Head of Corporate Banking and Financial Engineering di Commerzbank, fa osservazioni simili. “In alcune parti della classe media, puoi sentirti un po’ diffidente”, dice. “Ci sono clienti che finora hanno avviato programmi di investimento praticamente ogni anno, ma attualmente stanno rimandando molte cose che non sono del tutto necessarie. Pertanto, le conseguenze della pandemia causano ancora in molti casi incertezza”.

Ben diverse le dichiarazioni dei clienti su quando vogliono tornare più attivi: “In alcuni settori ad alta intensità di investimento, come i fornitori di auto, la necessità di finanziamenti è già in aumento, mentre altri clienti vogliono aspettare fino a dopo un anno “, come dici tu.

La Development Bank prevede ora una graduale ripresa del mercato del credito nella seconda metà dell’anno. “Supponiamo di aver lasciato il punto più basso alle spalle e che vedremo di nuovo tassi di crescita positivi dopo la fine dell’anno”, ha affermato Kohler Gibb.

Ciò è dovuto anche al fatto che bisogna eliminare un importante fattore frenante: le strozzature di consegna che attualmente frenano molte realtà produttive. “I colli di bottiglia nella consegna sono più persistenti del previsto, ma la domanda non va persa”, afferma Kohler Gibb. Prevede che “i vincoli causati dai problemi di consegna probabilmente diminuiranno di nuovo nel 2022 e che i requisiti di finanziamento aumenteranno a causa della maggiore spesa in conto capitale”. Questo darebbe al mercato uno slancio per la crescita.

Con meno otto percento, la Banca tedesca per lo sviluppo (KfW) prevede un calo a una cifra di nuovi affari nel terzo trimestre. Nel quarto trimestre il calo al 2% dovrebbe poi essere riportato nuovamente al trimestre.

Investire in digitalizzazione e sostenibilità

I banchieri aziendali si aspettano uno sviluppo simile. “Prevediamo che l’attività di investimento riprenderà l’anno prossimo e quindi tassi di crescita positivi di nuovo nel mercato dei prestiti aziendali”, afferma Commerzbanker Rademacher.

Oltre alla necessità di investimenti, “è probabile che la necessità di prestiti di capitale circolante in molte aziende aumenti nel prossimo futuro, perché quasi tutte le aziende di medie dimensioni sono colpite dall’ampio aumento dei prezzi delle materie prime”, aggiunge. .

Per lo stesso motivo, il direttore della Deutsche Bank Burckhardt presume una crescente domanda di prestiti per il capitale circolante. Si aspetta anche “un aumento degli investimenti e dei finanziamenti per acquisizioni nel terzo e quarto trimestre”.

Burkhart osserva: “Nel frattempo torna ad aumentare l’attività di investimento, da un lato perché le aziende rincorrono investimenti rimandati, dall’altro perché le prime aziende avviano grandi progetti e investimenti nei settori della sostenibilità e digitalizzazione.”

Molte banche attualmente si aspettano che gli investimenti nella sostenibilità aumentino la necessità di finanziamenti. Pertanto, almeno nel medio termine, le aziende dovranno affrontare programmi di spesa elevata.

D’altra parte, c’è una crescente pressione da parte di legislatori e clienti su molte aziende affinché agiscano in modo più neutrale dal punto di vista climatico. D’altra parte, si prevede che le banche mostreranno sempre più la loro disponibilità e le condizioni per il finanziamento a seconda della volontà delle aziende di operare in modo più sostenibile.

In futuro, per le banche diventerà sempre più non redditizio finanziare società “strutturali”, ha affermato Stephanie Munz, membro del consiglio di amministrazione della Landesbank Baden-Württemberg, in una conferenza alla Co-operative Baden-Württemberg State University di Karlsruhe la scorsa settimana. “Nessuna azienda sarà in grado di sopravvivere a lungo termine senza affrontarla”, ha detto.

Nessuna paura dell’ondata di bancarotta

Se la domanda di finanziamento aumenta di nuovo, la disponibilità delle banche e delle casse di risparmio a concedere prestiti non sembra essere un grosso ostacolo: “Nel frattempo, gli istituti hanno cautamente allentato nuovamente le restrizioni ai prestiti”, afferma il capo economista di KfW, Kohler-Jib.

Ciò è dovuto anche al fatto che alcune banche temono meno rischi. “Ancora non vediamo segni di un’ampia ondata di bancarotte in Germania”, ha affermato Michael Diedrich, capo di UniCredit Hypo-Vereinsbank. “La maggior parte dell’economia tedesca è ancora in ottima forma e ha resistito alla crisi in modo relativamente leggero rispetto agli standard internazionali”.

A luglio, il Bank Lending Survey della Bundesbank, un sondaggio in cui la banca centrale ha chiesto a diverse banche la loro politica di prestito, ha suggerito che ci sarebbe stato un po’ di rilassamento. Successivamente, per la prima volta dall’inizio dell’epidemia di Corona nel secondo trimestre, gli istituti intervistati hanno allentato le linee guida sul credito e le condizioni di credito nei prestiti alle imprese.

Le istituzioni hanno giustificato questo allentamento in primo luogo con quello che ritenevano essere un rischio di credito inferiore e una maggiore tolleranza al rischio. Secondo l’indagine, tuttavia, alcune banche potrebbero stringere un po’ le redini nella seconda metà dell’anno.

Le imprese stanno avvertendo un leggero allentamento, come evidenziato dall’ostacolo del credito KfW-Ifo, che chiede alle imprese la disponibilità delle banche a concedere prestiti. Poi, la classe media, soprattutto nei settori industriale e dei servizi, ha trovato più facile ottenere di nuovo prestiti bancari. C’è stato un leggero contromovimento tra le grandi aziende, ma le condizioni per le grandi aziende erano già notevolmente migliorate all’inizio dell’anno.

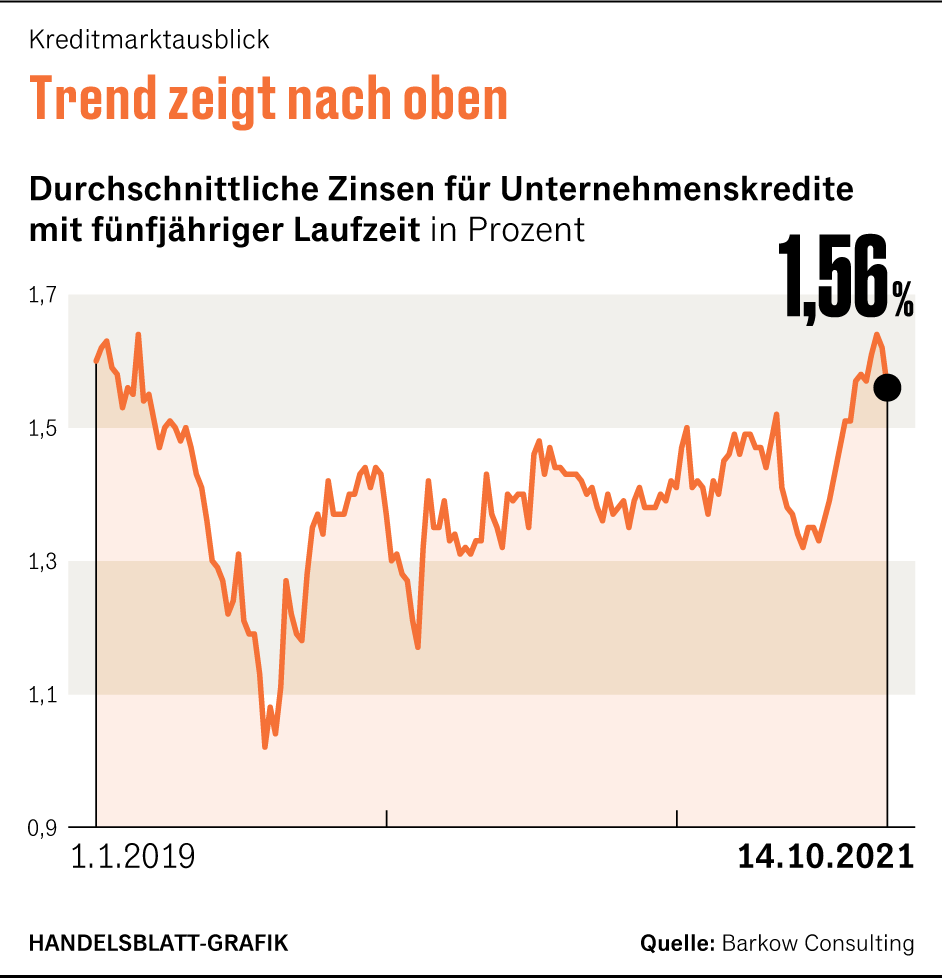

Tuttavia, sembra che i tempi dei tassi di interesse più convenienti siano finiti: secondo i calcoli della società di consulenza gestionale Barkow Consulting, i costi degli interessi per le aziende nel frattempo sono nuovamente aumentati notevolmente. Quindi i costi degli interessi sono aumentati nelle ultime settimane di 0,2 punti percentuali a circa l’1,6% di recente. Sono al loro livello più alto dall’inizio del 2019.

Ciò non significa necessariamente che le banche guadagnino di più su questi prestiti: da dicembre 2020 a luglio 2021, i margini di profitto netti sono scesi dall’1,52% all’1,4%. Non sono ancora disponibili dati più recenti, ma gli spread raramente si allargano in tempi di tassi di interesse più elevati.

Collaborazione: Christian Schnell

Di più: Rürup Week – Euforia economica prematura

“Studente amichevole. Giocatore certificato. Evangelista dei social media. Fanatico di Internet. Cade molto. Futuro idolo degli adolescenti.”

More Stories

La Federal Reserve americana taglia il tasso di interesse di riferimento di 0,5 punti percentuali

DER BUSINESS Travel vince con rinomate aziende del settore televisivo e medico

Aura 03: Piccola, elettrica, ma con molta brillantezza